銻:光伏金屬,新的五年——中泰金屬觀察(2021-8-17)

投資要點:市場對于中國優勢戰略小金屬“銻”的認知亦多為“工業味精”,下游以阻燃劑為代 表且較為分散,關注度較低。有兩點預期差沒有充分被認知:1)銻錠價格從低點3.75→7.0萬元/噸,漲幅達到60%,供需結構的周期反轉沒有被龍頭公司股價pricein;2)更重要的是,光伏領域需求是市場盲點;在光伏玻璃澄清劑需求的拉動下,行業需求增速倍增,景氣度迎來新的五年。

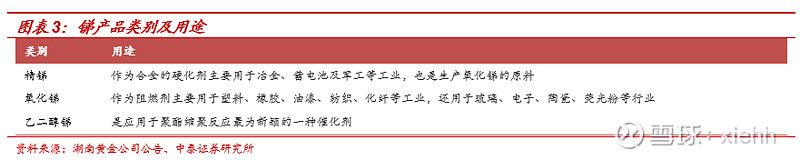

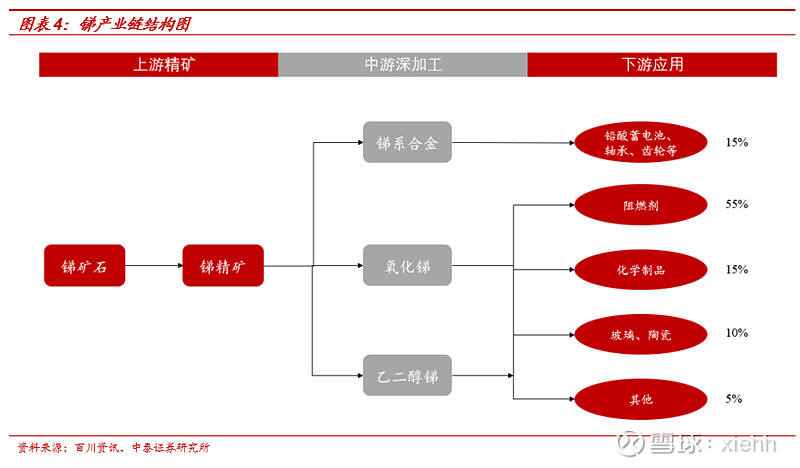

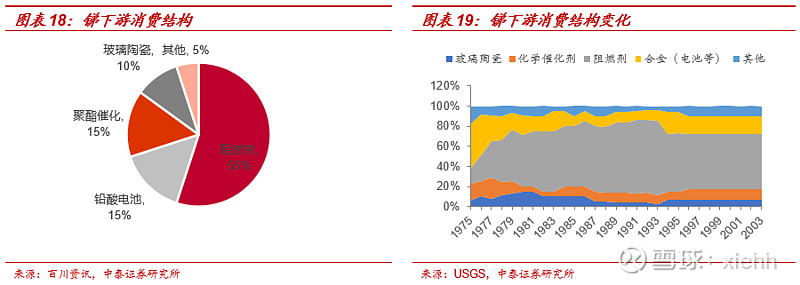

什么是銻?銻是一種銀白色有光澤硬而脆的金屬,常制成棒、塊、粉等多種形狀,在自然界中主要存在于硫化物礦物輝銻礦(Sb2S3)中,銻精礦常用于制作銻錠、氧化銻、乙二醇銻三種。歷史上,阻燃材料是下游應用領域主要部分,占比55%左右,其次是鉛酸電池,需求量占比15%,聚酯催化占比15%,玻璃陶瓷占比10%左右。

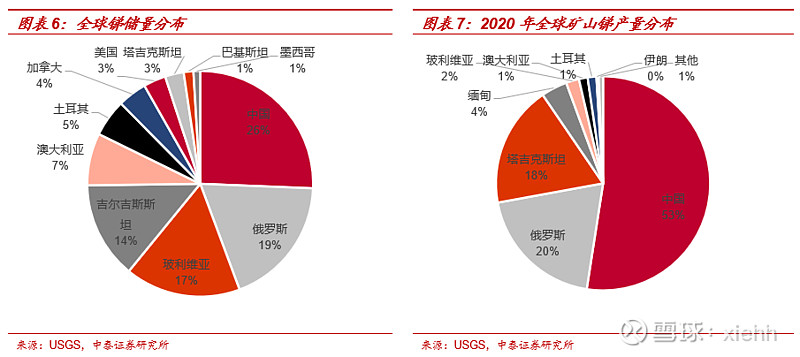

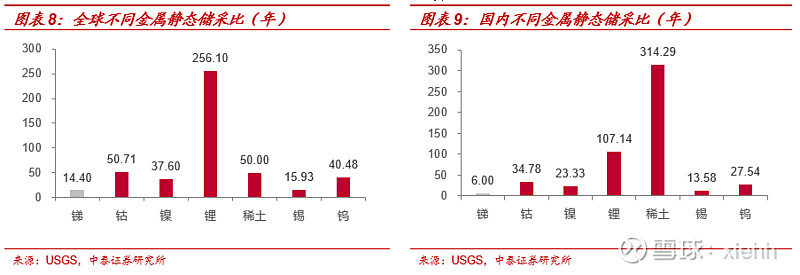

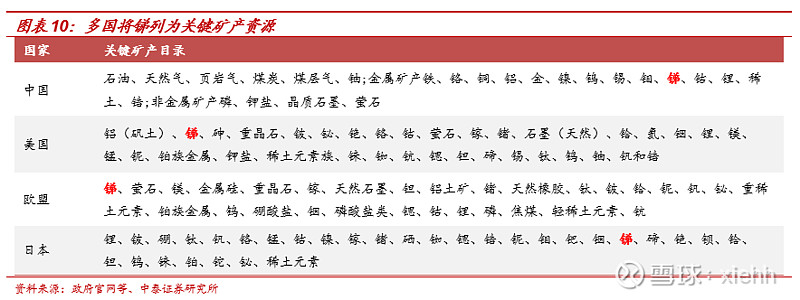

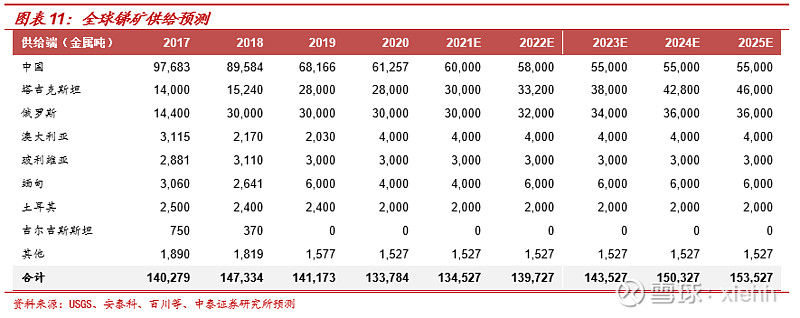

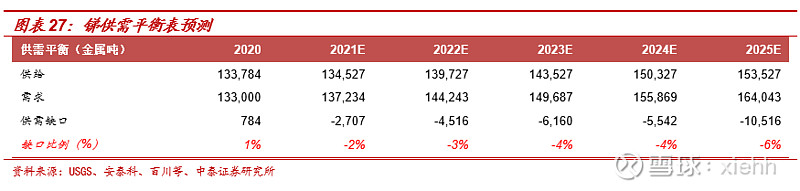

銻供應:極度稀缺的戰略礦產資源。1)供應高度集中,全球銻儲量約187萬噸,其中中國占比26%、俄羅斯占比19%、CR5占比達到82%;從產量分布來看,中國占比高達53%、俄羅斯占比20%、塔吉克斯坦占比約18%。2)銻金屬極度稀缺,多國將其列入關鍵礦產資源。從靜態儲采比來看,全球銻金屬僅能夠滿足14年的供應,而國內銻儲量僅能夠滿足6年的供應,且由于銻主要下游應用場景為阻燃劑,回收難度較大,是一種高度稀缺的不可再生金屬。根據國內國土資源部2016年《全國礦產資源規劃(2016—2020年)》,銻列入關鍵礦產資源,此外美國、歐盟、日本等也都將銻列為關鍵礦產資源。3)歷史上,全球銻礦供給維持在13-15萬噸左右,近年來國內受環保政策趨嚴影響,礦產銻產量逐年下降,海外未來增量僅有華鈺礦業在塔吉克斯坦的項目,其余增量有限,2020-2025年供應端預計增速維持在2%-3%左右。4)庫存得到大幅去化,11-12年銻價大幅上漲后,積攢了過多的社會庫存壓力,價格在底部區間震蕩。由于原料供應緊張,疊加需求端持續向好,2020年企業庫存得到大幅去化,生廠商銻錠庫存由9000噸→2710噸的歷史低位,降幅接近70%。

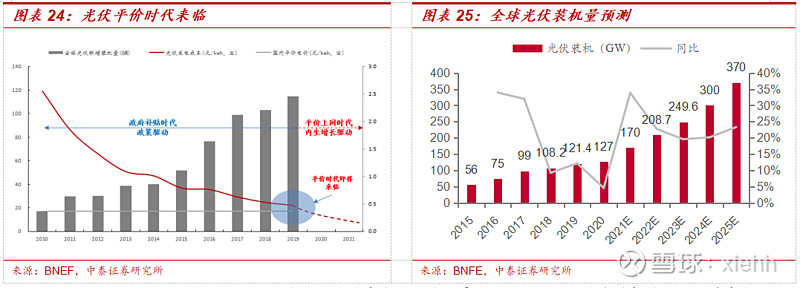

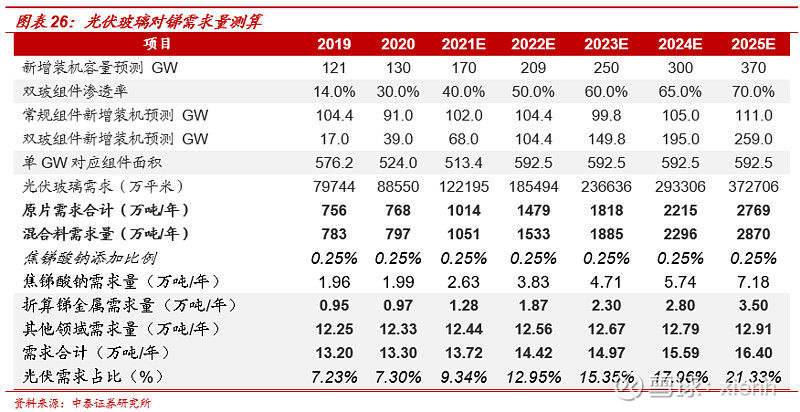

需求端:未被市場認知的光伏金屬。光伏度電成本已靠近國內火電的平均發電成本,平價上網在部分地區已接近現實,但目前光伏發電的滲透率仍然較低,光伏裝機進入快速增長時期,2020年-2025年光伏裝機有望從127GW提升至370GW。銻主要用于光伏玻璃制造過程中,一般來說,需要添加混合料質量0.2%-0.4%的焦銻酸鈉,2025年光伏玻璃領域對銻需求量將達到3.5萬噸,2020-2025CAGR為29%,光伏領域需求占比將從7.30%→21.33%。

投資建議:銻進入供不應求的新周期。未來幾年,國內供應或將保持收縮趨勢,海外僅有華鈺礦業新增項目,2020-2025供給端CAGR為2%-3%;而需求端,在光伏需求快速拉動下,需求整體增速有望從1%提升至4%-5%。相關產業鏈上市公司包括湖南黃金、華鈺礦業等。

一、什么是銻?

1.1銻產業鏈簡介

銻(英文:Antimony,元素符號Sb,原子序數51),銀白色有光澤硬而脆的金屬,常制成棒、塊、粉等多種形狀,在自然界中主要存在于硫化物礦物輝銻礦(Sb2S3)中。易溶于王水,溶于濃硫酸。相對密度6.68,熔點630℃,沸點1635℃。

銻礦石的自然類型,可分為氧化礦石、混合礦石、原生礦石3種,其標準按銻氧化率(%)劃分:氧化礦石>50%,混合礦石30%~50%,原生礦石

銻精礦常用于制作銻錠、氧化銻、乙二醇銻三種。氧化銻形成銻的鹵化物的過程可以減緩燃燒,因此常被用于生產阻燃劑,主要用于塑料、橡膠、油漆、紡織、化纖等工業,還用于玻璃、電子、陶瓷、熒光粉等行業;銻金屬的合金具有較好的機械強度,常被用于冶金、鉛酸電池、軍工等領域;乙二醇銻是應用于聚酯縮聚反應最為新穎的一種催化劑。

1.2銻價歷史走勢復盤

2008.11-2011.3,國內銻價由26750→111000元/噸,漲幅達到315%。供需共振為本輪上行周期的主要催化因素:1)需求端,08年金融危機后,全球進入流動性寬松周期,紛紛推出大規模經濟刺激計劃,全球經濟快速修復;2)供給端,2009年國土資源部下發《2009 年鎢礦銻礦和稀土礦開采總量控制指標的通知》,成為銻價加速上漲的催化。隨著經濟增速的放緩,銻價逐漸走弱。

2016.01-2017.06,國內銻價由33500→62000元/噸,漲幅為85%。主要為供給端催化因素,價格擊穿行業成本線,國內環保力度不斷加強,供給收縮預期催化價格上行。

2020.07-至今,國內銻價由37500→73000元/噸,漲幅為95%。主要催化因素為,受疫情及國內環保因素影響,礦山產量下滑,疊加物流運輸不暢,原料整體趨緊。下游需求受益于美聯儲的寬松政策,傳統需求逐漸進入復蘇周期,而新消費—光伏玻璃領域保持快速增長,銻錠庫存去化幅度達到70%。

二、銻供應:極度稀缺的戰略礦產資源

2.1供給端高度集中,不可再生的戰略金屬

銻分布高度集中。銻在地殼中的含量很低,且極難富集,主要以硫化物及硫鹽礦物的形式存在,目前已知銻礦物和含銻礦物有120余種,但具有工業利用價值的僅10多種。根據USGS數據,全球銻儲量約187萬噸,其中中國占比26%、俄羅斯占比19%、玻利維亞占比17%、吉爾吉斯斯坦占比14%、澳大利亞占比7%,CR5占比達到82%;從產量分布來看,中國占比高達53%、俄羅斯占比20%、塔吉克斯坦占比約18%。

銻金屬極度稀缺,多國將其列入關鍵礦產資源。從靜態儲采比來看,全球銻金屬僅能夠滿足14年的供應,而國內銻儲量僅能夠滿足6年的供應,且由于銻主要下游應用場景為阻燃劑,回收難度較大,是一種高度稀缺的不可再生金屬。根據國內國土資源部2016年《全國礦產資源規劃(2016—2020年)》,銻列入關鍵礦產資源,此外美國、歐盟、日本等也都將銻列為關鍵礦產資源。

2.2歷史上來看,銻礦供應在13-15萬噸波動

近年來全球銻礦供應保持穩定。近年來,全球銻礦產量維持在13-15萬噸之間,增速未見明顯擴張。分國別來看,國內受制于資源以及環保政策影響,銻礦產量逐漸走低;海外礦方面,塔吉克斯坦、俄羅斯為17年之后主要的新增供給方。

塔吉克斯坦地區:1)在產的主要礦山為美國康薩普(COMSAP)礦產有限公司旗下的Anzob 汞銻礦,擁有銻生產能力約1萬噸/年;2)華鈺礦業在塔吉克斯坦的1.6萬金屬噸項目,原計劃19年底投產,目前推遲至21年底。塔吉克斯坦地區整體資源量僅占到全球的3%,產量占比目前接近20%,塔吉克斯坦地區大幅增產的可能性較低。

俄羅斯:1)主要生產商為極地黃金公司(Polyus)所擁有的奧林匹亞(Olympiada)金銻礦,規劃每年生產1.5-2.0萬噸銻金屬,2019年銻產量為14773噸,2020年為10958噸,同比下降26%。2)遠東銻金礦,儲量約11-18萬金屬噸。

澳大利亞:主要生產商為曼德勒資源公司(Mandalay Resources)旗下的科斯特菲爾德金銻礦,銻儲量約1.78萬噸,可開采年限約4-5年,預計未來生產保持穩定。2020年銻產量約3903噸,同比增長92%;2021年上半年共生產銻1690噸,同比下滑18%。

美國:米達斯黃金(Midas Gold)持有的斯蒂布耐特金銻礦,銻儲量6.74萬噸,預計2026年開始商業運營,礦山服務年限為14.3年。

2.3國內銻礦供應:環比政策趨嚴,供應持續縮減

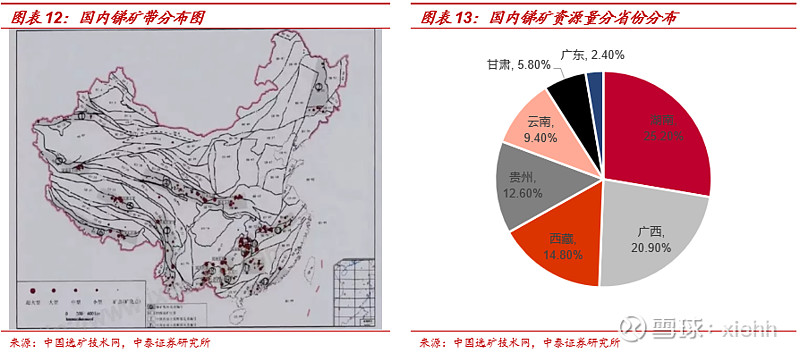

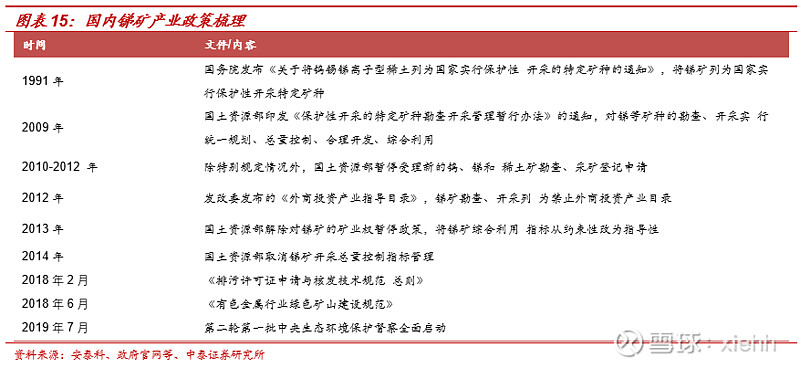

國內資源分布同樣具有相對集中的特點。目前所探明的銻礦床分布于中國19個省(自治區)。主要集中在湖南(占比約25.2%)、廣西(20.9%)、西藏(14.8%)、貴州(12.6%)、云南(9.4%)、甘肅(5.8%)、廣東(2.4%)等。湖南具有我國最大的銻礦山——湖南省冷水江市的錫礦山(湖南閃星銻業全資礦山)。

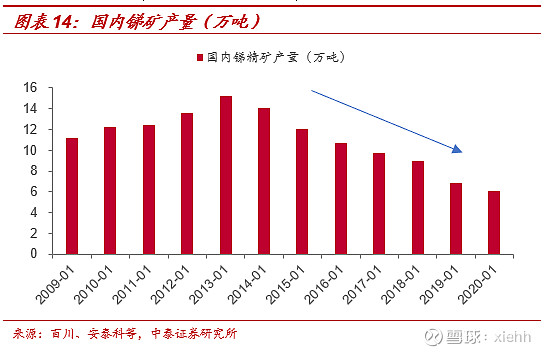

近年來,國內銻礦產量整體處于收縮趨勢。1)國內銻礦資源儲量靜態儲采比僅為6,銻資源量屬于高度稀缺資源;2)2009-2014年,國內曾經實行銻礦開采總量指標控制,并且暫停受理銻礦探礦權及采礦權申請,近年來環保督察趨嚴,銻礦生產日益萎縮。

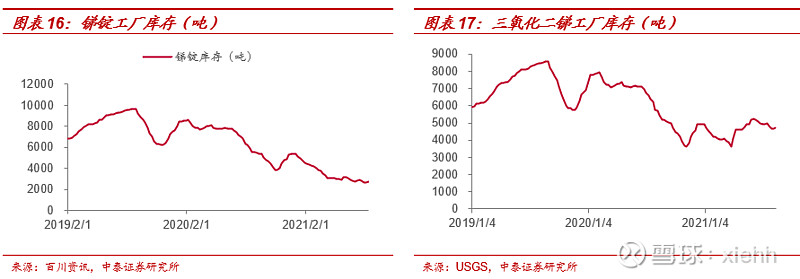

2.4庫存:大幅去化,整體維持低位

11-12年銻價大幅上漲后,積攢了過多的社會庫存壓力,價格在底部區間震蕩。由于原料供應緊張,疊加需求端持續向好,2020年企業庫存得到大幅去化,生廠商銻錠庫存由9000噸→2710噸的歷史低位,降幅接近70%,同樣氧化銻庫存也得到了大幅度的去化。

三、銻需求:最大的預期差—被市場忽視的光伏金屬

3.1銻下游應用廣泛

銻廣泛用于阻燃劑、蓄電池及金屬合金、化學制品等領域。下游應用領域中,阻燃材料是主要部分,需求量占比55%左右,其次是鉛酸電池,需求量占比15%左右,聚酯催化占比15%左右,玻璃陶瓷占比10%左右。

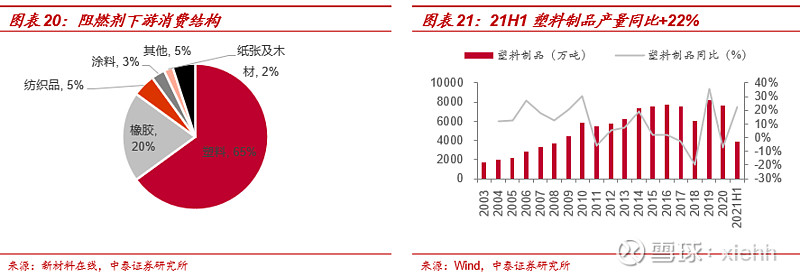

阻燃劑:銻鹵系阻燃劑因其生產工藝成熟,性價比優良,使用很少的量就可以達到最佳阻燃效果,所以長期占據阻燃劑領域的主導地位,在火災易發的塑料制品和電子電氣產品中應用不可或缺。從阻燃劑下游消費來看,65%用于塑料領域、20%用于橡膠領域、5%用于紡織品。

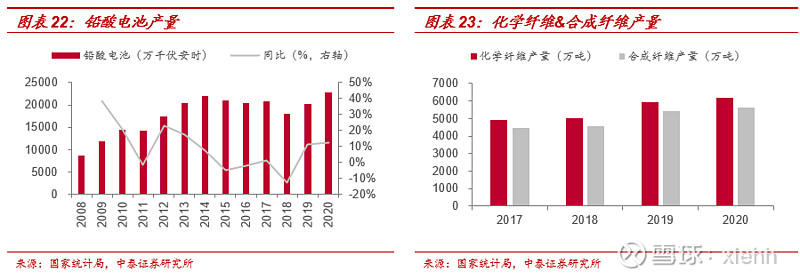

鉛酸電池:鉛銻合金具有耐腐蝕、長壽命的優點,主要用于鉛酸電池的正極板,近年來,中國鉛酸蓄電池的市場規模維持穩定增長。2020年,我國鉛酸蓄電池產量為22736萬千伏安時,同比增長12.28%。

聚酯纖維:銻系化合物是一種優良的催化劑,活性高、副作用少,是聚酯纖維生產中的核心催化劑。

3.2被市場忽視的光伏需求

過去十年,光伏行業自身成本降低效果明顯,硅料、非硅成本持續降低,電池效率不斷提升,以國內為例,2018年單位光伏發電量對應的成本相比2010年降低77%,度電成本已靠近國內火電的平均發電成本,平價上網在部分地區已接近現實,但目前光伏發電的滲透率仍然較低,根據wind數據,2019年全球光伏發電量占比僅2.7%,國內3%,隨著光伏發電成本的進一步降低,光伏發電滲透率也將進一步提升。

光伏領域需求占比快速提升。光伏行業的快速發展推動光伏玻璃生產線快速增加,而在制造光伏玻璃的過程中,需要用到澄清劑來提高玻璃的色澤和透明度,根據玻璃澄清的作用機理可分為:氧化物澄清劑、硫酸鹽型澄清劑、鹵化物澄清劑和復合澄清劑。復合澄清劑(焦銻酸鈉)集合了三種澄清協同優勢,可達到持續澄清的效果,大大地增強了澄清能力,是單一澄清劑無法比擬的。根據玻璃網資訊,光伏玻璃制造過程中,焦銻酸鈉一般需要添加混合料質量的0.2%-0.4%,假設2025年光伏裝機量達到370GW,光伏玻璃領域對銻需求量將達到3.5萬噸,2020-2025CAGR為29%,光伏領域需求占比將從7.30%→21.33%。

3.3進入供應短缺新周期

銻進入供不應求的新周期。未來幾年,國內供應保持收縮趨勢,海外僅有華鈺礦業新增項目,2020-2025供給端CAGR為2%-3%;而需求端,在光伏需求快速拉動下,需求整體增速有望從1%提升至4%-5%。

四、投資建議及相關產業鏈企業

預期差1:銻錠價格從低點3.75→7.0萬元/噸,漲幅接近一倍,銻相關標的股價仍處于底部區間,沒有充分反應銻價的上漲。

預期差2:光伏新增需求被市場忽視。銻用于光伏玻璃的制作過程中的澄清劑,添加量僅為0.2%-0.4%,單位用量較小,并沒有被市場充分認知。在光伏裝機快速增長的背景下,光伏壓延玻璃產能快速釋放,對銻的需求量有望從0.97→3.50萬噸,2020-2025CAGR為29%,需求占比從8.11%→21.33%。

綜合來看,我們認為,未來幾年,國內供應或將保持收縮趨勢,海外僅有華鈺礦業新增項目,2020-2025供給端CAGR為2%-3%;而需求端,在光伏需求快速拉動下,需求整體增速有望從1%提升至4%-5%。銻或將進入供不應求新周期。

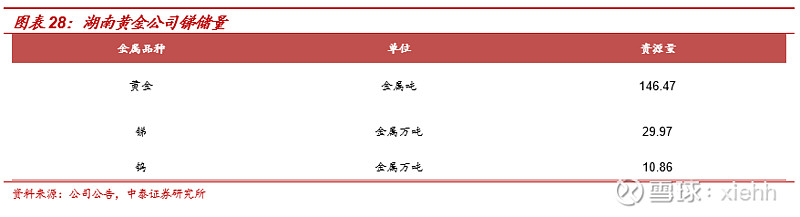

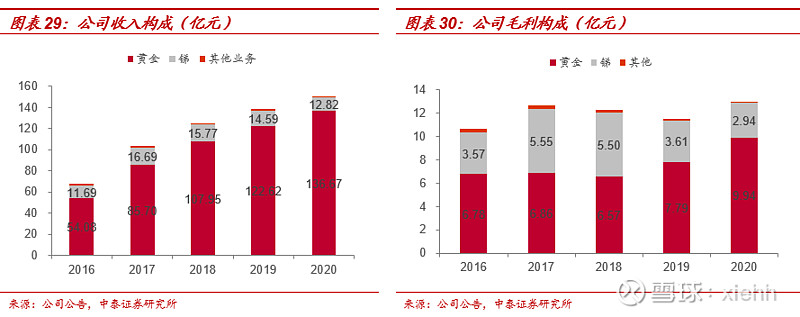

湖南黃金

公司主要持有辰州礦業、甘肅加鑫、新龍礦業本部龍山金銻礦、安化渣滓溪銻礦等礦山,合金擁有銻資源量約29.97萬噸。目前擁有3萬噸/年精銻冶煉生產線。2020年公司生產銻品34,967噸,同比減少1.07%,其中精銻10,848噸,氧化銻16,405噸,含量銻5,330噸,乙二醇銻2,384噸,其中自產銻約20119噸。

華鈺礦業

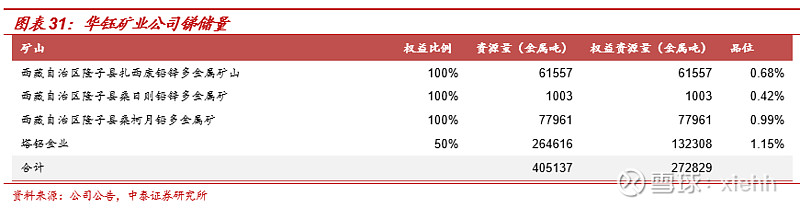

公司目前控制銻資源量41萬金屬噸,塔鋁金業達產后將新增1.6萬金屬噸/年生產能力,合計達到2.1萬金屬噸/年,全球占比接近15%。

風險提示

產業政策變動風險。國內銻開采受環保等政策影響較大,且下游消費領域(鉛酸蓄電池、光伏等)同樣受到產業政策變動影響較大。

供給端超預期釋放風險。目前銻礦供給較為剛性,且部分銻礦為伴生礦,社會隱形庫存無法精確統計,供給端超預期釋放將對供需結構造成較大的影響。

國內疫情反復和國外疫情失控風險。海外疫情蔓延和國內疫情反復是全球經濟復蘇最大不穩定因素。

需求測算偏差風險。報告需求測算均基于一定前提假設,存在實際達不到、不及預期風險,可能會導致供需結構發生轉變,從而導致對主要產品價格的誤判。

研究報告使用的公開資料存在更新不及時的風險。研究報告中公司及行業信息均使用公開資料進行整理歸納分析,相關數據存在更新滯后的風險。

謝鴻鶴 SAC職業證書編號:S0740517080003

郭中偉:研究助理

安永超:研究助理

請滑動以查看完整聲明

特別聲明:《證券期貨投資者適當性管理辦法》于2017年7月1日起正式實施,通過微信訂閱號制作的本資料僅面向中泰證券客戶中的專業投資者,完整的投資觀點應以中泰證券研究所發布的研究報告為準。若您非中泰證券客戶中的專業投資者,為保證服務質量、控制投資風險,請勿訂閱、接受或使用本訂閱號中的任何信息。

因本訂閱號難以設置訪問權限,若給您造成不便,煩請諒解!中泰證券不會因為關注、收到或閱讀本訂閱號推送內容而視相關人員為中泰證券的客戶。感謝您給與的理解與配合,市場有風險,投資需謹慎。

本訂閱號為中泰證券有色團隊設立的。本訂閱號不是中泰證券有色團隊研究報告的發布平臺,所載的資料均摘自中泰證券研究所已經發布的研究報告或對已經發布報告的后續解讀。若因報告的摘編而產生的歧義,應以報告發布當日的完整內容為準。請注意,本資料僅代表報告發布當日的判斷,相關的研究觀點可根據中泰證券后續發布的研究報告在不發出通知的情形下作出更改,本訂閱號不承擔更新推送信息或另行通知義務,后續更新信息請以中泰證券正式發布的研究報告為準。

本訂閱號所載的資料、工具、意見、信息及推測僅提供給客戶作參考之用,不構成任何投資、法律、會計或稅務的最終操作建議,中泰證券及相關研究團隊不就本訂閱號推送的內容對最終操作建議做出任何擔保。任何訂閱人不應憑借本訂閱號推送信息進行具體操作,訂閱人應自主作出投資決策并自行承擔所有投資風險。在任何情況下,中泰證券及相關研究團隊不對任何人因使用本訂閱號推送信息所引起的任何損失承擔任何責任。市場有風險,投資需謹慎

作者:xiehh

鏈接:https://xueqiu.com/9648215511/194591660

來源:雪球

著作權歸作者所有。商業轉載請聯系作者獲得授權,非商業轉載請注明出處。

風險提示:本文所提到的觀點僅代表個人的意見,所涉及標的不作推薦,據此買賣,風險自負。